- Категория

- Бизнес

Централизованные закупки Минздрава: итоги трех кварталов 2019

- Дата публикации

- Количество просмотров

-

2577

Анализ рынка проведен на основе данных аудита централизованных закупок МОЗ Украины от компании SMD за период 1Q2017-3Q2019 гг. Данные отражают продажи для категории лекарств, в гривнах и упаковках.

Несмотря на достаточно неравномерную, часто гектическую динамику финансирования системы здравоохранения и радикальные изменения в стратегии Минздрава в последние месяцы, ситема бюджетирования и исполнения централизованных закупок достаточно инерционна. По окончании трех кварталов можно предположить, что 2019 год в области лекарственных закупок МОЗ все же «отыграет» основные запланированные в его начале программы, но темпы развития несколько снизятся.

Аудит централизованных закупок лекарственных средств МОЗ. Данные 3-х кварталов за 2019 год

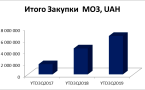

По данным Аудита, объем централизованных закупок МОЗ за три квартала 2019 года составляет около 6,6 млрд. гривен, или 3,6 млн упаковок.

Динамика объемов централизованных закупок МОЗ по итогам YTD3Q2017-2019г, в гривнах (UAH) и упаковках (UNITS)

Поквартальная динамика закупок выглядит следующим образом:

Динамика объемов централизованных закупок МОЗ по итогам YTD3Q2017-2019г, поквартально, в гривне (UAH) и упаковках (UNITS)

Динамика роста сегмента

Вместе с тем, по итогам трех кварталов, темпы прироста сегмента хотя и остаются высокими, но все-же существенно снизились. Если объем закупок лекарственных средств в трех кварталах 2018 года к аналогичному периоду 2017 года вырос на 156 % в упаковках, 125% в гривне, то прирост в 2019 году к аналогичному периоду прошлого года составил всего 48% и 19% соответственно. Хотя, мы не исключаем, что в четвертом квартале будет выполнен значительный объем закупок лекарственных средств, однако вряд ли по итогам года удасться сохранить прошлогоднюю динамику.

Темпы прироста объемов централизованных закупок МОЗ по итогам YTD3Q2017-2019г, в гривне и упаковках

Средний чек закупок лекарственных средств

Средняя взвешенная цена в целом по сегменту на протяжении последних трех анализируемых периодов устойчиво снижается: от 763 грн в 2017 году, 671 грн в 2018 году, до 542 грн в текущем году. При этом средняя взвешенная цена упаковки в госпитальном сегменте практически в восемь раз ниже – 73грн. Таким образом, госпиталя за счет своего финансирования покупают дешевые лекарственные средства, а централизованные закупки действительно закрывают потребности в наиболее дорогих лекарствах.

Динамика средней взвешенной цены в сегменте централизованных закупок МОЗ по итогам YTD3Q2017-2019г, в гривне

Тенденция к снижению цен не подтвердилась?

На это снижение цен в сегменте влияет в большей степени изменение структуры закупок лекарственных средств (превалирование более дешевых наименований), чем снижение цены на конкретные бренды.

Анализ цен на лекарственные средства ТОП-20 брендов (с суммарной долей 51%) показывает, что они изменялись разнонаправлено. Но выраженной тенденции к удешевлению лекарств-участников закупочных программ не отмечается, несмотря на укрепление гривны на протяжении уже полугода.

Динамика средней взвешенной цены в сегменте централизованных закупок МОЗ для ТОП-20 брендов, по итогам YTD3Q2017-2019г, в гривне

Среди Анатомо-терапевтических групп, в упаковках лидируют классы:

- J04A Antitubercular products

- J05C HIV antivirals

- K06B Peritoneal dialysis solutions

В деньгах лидируют:

- B02D Blood coagulation

- J05C HIV antivirals

- J02A Systemic agents for fungal infections

Консолидированная доля ТОП-20 АТС3 в деньгах составляет около 62%, а ТОП-20 – около 84%.

Рейтинг ТОП-20 АТС-3 групп в деньгах и упаковках по итогам YTD3Q2019г

| RANK | TOP-20 ATC3,UAH,YTD3Q2019 | TOP-20 ATC3,UNITS,YTD3Q2019 |

| 1 | B02D Blood coagulation | J04A Antitubercular products |

| 2 | J05C HIV antivirals | J05C HIV antivirals |

| 3 | J02A Systemic agents for fungal infections | K06B Peritoneal dialysis solutions |

| 4 | K06B Peritoneal dialysis solutions | J01X Other antibacterials |

| 5 | A16A Other alimentary tract and metabolism products | L01B Antimetabolites |

| 6 | J04A Antitubercular products | J07E Viral vaccines |

| 7 | L01H Protein Kinase inhibitor antineoplastics | J01G Fluoroquinolones |

| 8 | L01G Monoclonal antibody antineoplastics | L01C Plant-based antineoplastics |

| 9 | J07E Viral vaccines | L01F Platinum antineoplastics |

| 10 | J05D Hepatitis Antivirals | B02D Blood coagulation |

| 11 | J07B Combinations of vaccines | N07F Drugs used in opioid dependence |

| 12 | L01X All other antineoplastics | L01D Antineoplastic antibiotics |

| 13 | J06C Polyvalent immuno-globulins – intravenous | V03D Detoxifying Agents For Antineoplastic Treatment |

| 14 | L04B Anti-TNF products | L04X Other immunosuppressants |

| 15 | L02A Cytostatic hormones | L02B Cytostatic hormone antagonists |

| 16 | L03A Immunostimulating agents excluding interferons | J01C Broad spectrum penicillins |

| 17 | L04X Other immunosuppressants | J05D Hepatitis Antivirals |

| 18 | R05C Expectorants | M05B Bone calcium regulators |

| 19 | C06B Pulmonary arterial hypertension (PAH) products | J01D Cephalosporins |

| 20 | L01B Antimetabolites | J01P Other beta-lactam antibacterials, excluding penicillins, cephalosporins |

Динамика по лидирующим АТС-3 группам за последние три года отражена на диаграммах

Централизованные закупки по АТС-3 классам в текущем году

Таковые отсутствовали в период с 1 по 3 квартал 2019 года по классам:

- J04B Drugs for the treatment of lepra

- C01D Coronary therapy excluding calcium antagonists and nitrites

- G03G Gonadotrophins, including other ovulation stimulants

- B01X Other antithrombotic agent

- B01B Heparins

- A02C Other stomach disorder preparations

- J06J Other specific

- G03A Hormonal contraceptives, systemic immunoglobulins

- D03A Wound healing agents

- D10B Oral anti-acne preparations

- H01C D02A Emollients, protectives Hypothalamic hormones

- K07A Perfusion solutions

- N01A Anaesthetics, general

- C08A Calcium antagonists, plain.

Вместе с тем, в закупки были включены небольшие объемы лекарственных средств из класов, котрые ранее не закупались централизовано:

- J05B Antivirals, excluding anti-HIV products

- C01C Cardiac stimulants excluding cardiac glycosides

- N06B Psychostimulants

- J01D Cephalosporins

- B02F Tissue sealing preparations

- A04A Antiemetics and antinauseants

Лидеры среди компаний-производителей лекарственных средств

Среди корпораций лидерами рынка в денежном эквиваленте являются крупнейшие международные западные компании NOVARTIS, ABBVIE, BAXTER INTERNATIONAL INC, PFIZER INCORPORATED, как правило, с очень дорогими лекарственными средствами. Вместе с тем, в ТОП-20 в текущем году вошел украинский "АРТЕРИУМ".

Рейтинг ТОП-20 компаний в деньгах и средняя взвешенная цена упаковки производителя по итогам YTD3Q2019г

| RANK UAH | PR_W,UAH, YTD3Q2019 | |

| Corporation | YTD3Q2019 | YTD3Q2019 |

| NOVARTIS | 1 | 6226 |

| ABBVIE | 2 | 2933 |

| BAXTER INTERNATIONAL INC | 3 | 376 |

| PFIZER INCORPORATED | 4 | 3392 |

| BAXALTA | 5 | 19830 |

| BIOMARIN PHARMACEUTICAL INC | 6 | 26867 |

| MERCK SHARP&DOHME | 7 | 7618 |

| GLAXOSMITHKLINE | 8 | 12084 |

| KEDRION | 9 | 3115 |

| OCTAPHARMA | 10 | 8142 |

| HETERO DRUGS LIMITED | 11 | 138 |

| EBEWE | 12 | 199 |

| ROCHE | 13 | 3818 |

| NOVO NORDISK | 14 | 14379 |

| ARTERIUM | 15 | 54 |

| MEDAC | 16 | 8152 |

| ASTELLAS | 17 | 4269 |

| INSTITUTO GRIFOLS SPAIN | 18 | 2981 |

| TEVA | 19 | 300 |

| MYLAN N.V., USA | 20 | 1677 |

В натуральном выражении отечественные производители лекарственных средств более широко представлены в группе лидеров. Лидером централизованных закупок в упаковках является компания "АРТЕРИУМ". В ТОП-20 также вошли украинские компании "Дарница", "БХФЗ", "Здоровье", "Юрия-Фарм".

Рейтинг ТОП-20 компаний в упаковках и средняя взвешенная цена упаковки производителя лекарственного средства по итогам YTD3Q2019г

| RANK UNITS | PR_W,UAH, YTD3Q2019 | |

| Corporation | YTD3Q2019 | YTD3Q2019 |

| ARTERIUM | 1 | 54 |

| HETERO DRUGS LIMITED | 2 | 138 |

| BAXTER INTERNATIONAL INC | 3 | 376 |

| SCAN BIOTECH | 4 | 38 |

| EBEWE | 5 | 199 |

| MACLEODS PHARMACEUTICALS | 6 | 136 |

| PHARMA LIFE | 7 | 200 |

| TEVA | 8 | 300 |

| AUROBINDO PHARMA LIMITED | 9 | 121 |

| DARNITSA | 10 | 20 |

| ZDOROVJE GROUP | 11 | 85 |

| M. BIOTECH LTD | 12 | 624 |

| BORSHCHAHIVSKY CHIMPHARM | 13 | 25 |

| ABBVIE | 14 | 2933 |

| ACTAVIS | 15 | 613 |

| YURIA-PHARM | 16 | 371 |

| ROWTECH | 17 | 210 |

| PFIZER INCORPORATED | 18 | 3392 |

| AVENTIS PASTER | 19 | 1258 |

| NOVARTIS | 20 | 6226 |

Сегмент централизованных закупок лекарственных средств МОЗ высоко концентрированный. В деньгах на долю ТОП-20 производителей приходится по итогам YTD3Q 2017-2018-2019г соответственно 73%, 83% и 78%.

Рейтинг ТОП-20 брендов в деньгах и упаковках по итогам YTD3Q2019г

| RANK YTD3Q2019 | TOP 20 BRANDS,UAH | TOP 20 BRANDS,UNITS |

| 1 | FEIBA | CAPREOMYCIN |

| 2 | VIMIZIM | LINEZID |

| 3 | RIXATHON | DIANEAL |

| 4 | EMOKLOT | EMTRICITABINE TENOFOVIR |

| 5 | PRIORIX | MOXETERO |

| 6 | KANSIDAZ | DOLUTEGRAVIR |

| 7 | REFACTO | 5 FTORURACYL EBEWE |

| 8 | OCTAGAM | ISONIAZID DARNITSA |

| 9 | TASIGNA | EUVAX B |

| 10 | DIANEAL | METHADONE ZN |

| 11 | ALUVIA | PROTOMID |

| 12 | HUMIRA | RIFAMPIN |

| 13 | CAPREOMYCIN | EXTRANEAL |

| 14 | SPECTRILA | MACROZID |

| 15 | BOSULIF | ABALAM |

| 16 | FANHDI | PAS |

| 17 | RIXUBIS | EFFAHOPE |

| 18 | PULMOZYME | LEUCOVORIN TEVA |

| 19 | DIFERELIN | TRUSTIVA |

| 20 | NOXAFIL | PACLITAXEL EBEWE |

В деньгах на долю ТОП-20 производителей приходится по итогам YTD3Q 2017-2018-2019г соответственно 61% , 57% и 51%. Т.е, степень концентрации сегмента имеет тенденцию к снижению.

Обзор подготовила Ирина Деревянко, к.м.н., Директор маркетигового агентства ASAP GROUP